EZB-Prüfung: Braucht HSH noch 2016 eine weitere Kapitalerhöhung?

Das ist eine absolute Entdeckung, kommentiert Prof. Rudolf Hickel, Wirtschaftswissenschaftler an der Universität Bremen, die Sätze auf Seite 120 des aktuellen Geschäftsberichtes der HSH Nordbank. Dort steht unscheinbar unter “Chancen und Risiken der Kapital- und RWA-Prognose”:

“Die EZB [hat] in 2015 eine Überprüfung der regulatorischen Abbildung der Zweitverlustgarantie vorgenommen. Die Bank rechnet damit, dass die EZB die Umsetzungs- und Veränderungserfordernisse, die sich aus ihrer Prüfung ergeben, im Laufe des Jahres 2016 kommunizieren wird.

In diesem Zusammenhang kann es zu einer deutlichen Reduzierung der Entlastungswirkung der Garantie, insbesondere des Garantiepuffers und der damit verbundenen Schutzwirkung für die Kapitalquote der Bank kommen, die sich aus der Differenz zwischen dem aufsichtsrechtlichen Mindestrisikogewicht und dem deutlich niedrigeren rechnerischen Risikogewicht des abgesicherten Portfolios ergibt.”

(eigene Hervorhebungen)

Das sind Sätze, die schnell überlesen werden, auch weil sie so dicht und verschachtelt sind. Dabei sind sie von immenser Bedeutung für die Bank und vor allem ihre Hauptanteilseigner Hamburg und Schleswig-Holstein. Denn was da steht, bedeutet weiteres Ungemach:

Geschöntes Verlustrisiko?

Lässt man das Verschachtelte weg, steht doch da: Die EZB hat geprüft, wie die HSH die 10-Milliarden-Garantie der Länder als eine Art Eigenkapital in ihrer Bilanz “verrechnet”. Und dabei offenbar festgestellt: Die HSH hat das Verlustrisiko des Kreditpools, für den die Länder die Garantie ausgesprochen haben, womöglich zu positiv eingeschätzt, als es die EZB-Prüfer tun. Folglich könnte die 10-Milliarden-Garantie (auch Zweitverlustgarantie genannt) nicht ausreichen, um die anfallenden Verluste auszugleichen.

Anscheinend sind die aktuellen Risiken erheblich größer als sie in der politischen Debatte gehandelt werden, interpretiert Professor Rudolf Hickel den Text im Geschäftsbericht. Das Konzept mit dem 10-Milliarden-Garantiepuffer gehe nicht auf, weil sich vor allem in den Schiffsmärkten die Wirtschaftsdaten verschlechtert haben, schätzt Hickel.

Kaum nachvollziehbares Risikovorsorgemodell

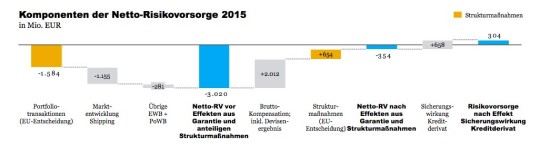

Im aktuellen Geschäftsbericht beispielsweise hat die HSH eine Risikovorsorge von mehr als 3 Milliarden Euro gebildet, um drohende Verluste aufzufangen. Tatsächlich taucht in der Bilanz aber eine positive Risikovorsorge auf von plus 304 Millionen Euro, und nicht etwa eine das Eigenkapital der Bank verringernde Risikovorsorge von minus 3 Milliarden. Wie die Grafik aus der Investorenpräsentation zeigt, kompensiert die HSH die notwendige Risikovorsorge mithilfe der Garantie (+2 Mrd.), mithilfe von Strukturmaßnahmen (+654 Mio.) und Kreditderivaten (+658 Mil.) auf ein positives Maß.

Diese Rechnung scheint für die Prüfer der Bankenaufsicht in der EZB so wohl nicht aufzugehen.

Garantie schon aufgezehrt?

Die bisher eingetretenen und drohenden Verluste könnten durchaus also schon jetzt die gesamte 10-Milliarden Garantie verbrauchen. Diese Schlussfolgerung steht jedenfalls im Raum durch die Textpassage im Geschäftsbericht.

Die Lage der HSH Nordbank schätzt auch Peter Nippel, Professor für Finanzwirtschaft an der Universität Kiel und HSH-Kenner, kritisch ein. Er meint: Wenn jetzt noch höhere Wertberichtigungen auf notleidende Kredite fällig werden, könnten “Verluste entstehen, die nicht mehr durch die Garantie ausgeglichen werden können, sondern zu Lasten des Eigenkapitals der HSH gehen”. Alles sei stark auf Kante genäht.

Hoffnungslos viele faule Kredite

Es ist kein Geheimnis, dass die HSH unzählige Kredite vor allem an Reeder und Baugesellschaften vergeben hat, die höchstwahrscheinlich nicht zurückgezahlt werden oder nur zu einem geringen Teil. Diese so genannten Non-Performing-Loans, NPLs, belaufen sich noch auf 16 Milliarden Euro. Allein 5,3 Milliarden davon stecken in der Kernbank als Schiffskredite. Es ist davon auszugehen, dass darunter auch die extremst ausfallgefährdeten Schiffskredite von 1,2 Milliarden eingeordnet wurden, die die HSH nicht an die Länder verkaufen darf. Ursprünglich wollte die HSH 6,2 Milliarden ihrer faulen Schiffskredite an die Länder abgeben. So hieß es noch in der vorläufigen Entscheidung der EU-Kommission zum Beihilfeverfahren im Oktober 2015.

Im März 2016 waren daraus dann aber mit der endgültigen Einigung zwischen HSH, Ländern, Bund und EU-Kommission kommentarlos 5 Milliarden Euro geworden – statt der 6,2 Milliarden. Die EU-Kommission hat hier kräftig nachverhandelt und zusätzliche Bedingungen gestellt, um die Wiederaufstockung der Ländergarantie von 7 auf 10 Milliarden zu genehmigen – als Abwicklungsbeihilfe, wie berichtet.

Das ca. 5-Mrd.-Schiffskreditportfolio verkauft die HSH offiziell in wenigen Tagen (Ende Juni) zu einem “Preis” von 2,6* Milliarden an die neu gegründete Abwicklungsanstalt von Hamburg und Schleswig-Holstein, die hsh portfoliomanagement AöR (vgl. Geschäftsbericht S.212, Wertberichtigung) . Die AöR als Schattenhaushalt der Länder muss sich dafür selbst verschulden. Es ist äußerst zweifelhaft, dass diese Neuverschuldung von ca. 2,6 Milliarden Euro durch die Abwicklungseinheit wieder hereingeholt werden kann.

Starkes oder schwächelndes Eigenkapital?

Neu-Vorstandschef Stefan Ermisch hatte bei der Präsentation der 2015er Zahlen einen ganz anderen Ton angeschlagen. Man habe ein starkes Eigenkapital, sagte er. Und einen freien Garantiepuffer von 1,9 Milliarden (Investorenpräsentation, S.35+48). Dieser Garantiepuffer sichere der HSH die solide, aufsichtsrechtlich relevante Kapitalquote von 11,2 Prozent. Ohne den Puffer läge diese Quote laut Präsentation zur Investorenkonferenz bei 9,2 Prozent. Darunter wird es eng für Bank und Anteilseigner.

Auf Seite 120 im Geschäftsbericht steht dazu auch etwas:

“Des Weiteren kann nicht ausgeschlossen werden, dass der nach der Umsetzung der EZB-Prüfungsergebnisse verbleibende Garantiepuffer in Verbindung mit der vorgesehenen Veräußerung des Länderportfolios an die […] Abwicklungsanstalt im Laufe des Jahres 2016 aufgebraucht wird.

In diesem Fall haben auch Entwicklungen, die zu einem Anstieg der risikogewichteten Aktiva (RWA) im abgesicherten Portfolio führen (…), einen direkten, belastenden Effekt auf die CET-1-Quote der Bank.”

(eigene Hervorhebungen)

(Das CET-1 ist das so genannte harte Kernkapital einer Bank, die wichtigste, aufsichtsrechtliche Größe. Die HSH gibt das harte Kernkapital mit 4,6 Milliarden Euro an (Vorjahr 4,0).)

Schreckgespenst Kapitalerhöhung oder Abwicklung

Kann nicht ausgeschlossen werden. “Hier wird subtil angedeutet, dass sich die Notwendigkeit ergeben könnte, eine weitere Kapitalerhöhung durchzuführen.”, erklärt Prof. Nippel von der Uni Kiel die unscheinbare und sehr technische Textpassage. Und Professor Rudolf Hickel meint: Die Kapitalquote sei sehr bedroht.

Sinkt die Kapitalquote der HSH Nordbank durch weitere Wertberichtigungen und Abschreibungen deutlich unter den Wert von 9,2 Prozent, wäre das ein Fall für die Bankenaufsicht. Sie verlangt von Kreditinstituten, dass diese einen bestimmten Anteil ihres Geschäftsvolumens als Eigenkapital vorhalten. Eine Größe, die in komplizierten Rechnungen ermittelt wird. Fällt dieses Eigenkapital unter einen bestimmten Wert, muss die Bankenaufsicht eingreifen – im Fall der HSH die EZB und die BaFin. Der Eingriff könnte zu einer Schließung der jeweiligen Bank führen – und damit zu ihrer Abwicklung.

Olaf Scholz, Erster Bürgermeister der Stadt Hamburg (SPD) hatte noch im Oktober 2015 nach der EU-Entscheidung öffentlich erklärt: “In der Vergangenheit mussten wir uns bedroht fühlen hinsichtlich der Zukunftsfähigkeit unserer Länder. Jetzt müssen wir uns nur noch ärgern.” Scholz geht nämlich davon aus, dass das “Gespenst” HSH Nordbank “jetzt eingesperrt” sei.

Im aktuellen Geschäftsbericht auf S. 120 (siehe oben) klingt das anders.

Keine Erklärungen

Auf jeden Fall sind diese wesentlichen Risiken für das Eigenkapital der HSH Nordbank erklärungsbedürftig. Eine Anfrage dazu per eMail ließ die HSH in der gesetzten Frist unbeantwortet.

Neu-HSH-Chef Stefan Ermisch verlor auch dazu kein Wort bei der Vorstellung der Geschäftszahlen 2015. In der Telefonkonferenz mit Bankanalysten erklärte er, in der nächsten Bilanz werde kein “Garantienebel” die Zahlen mehr beeinflussen, und die Analysten müssten sich auch nicht mehr mit den “sehr komplizierten Prämien- und Kompensationsstrukturen” der 10-Milliarden-Länder-Garantie beschäftigen. Die Bank habe diese zwar “immer sehr gut erklärt”; Ermisch habe aber stets das Gefühl gehabt, “verstanden hat es keiner.”

Die Bankenaufsicht der EZB jedenfalls scheint durchzublicken – und die EU-Kommission ebenso. Die EZB wird in wenigen Wochen oder Monaten den Garantienebel der vergangenen Jahre wegblasen und dann wird sich zeigen, wer wie was verstanden hat. In welcher Form wohl die Öffentlichkeit davon erfährt?

EZB zieht Zügel als Bankenaufsicht an

Zur Extra-Prüfung des aufsichtsrechtlichen Kapitals der HSH Nordbank passen jüngste Berichte der Wirtschaftsnachrichten, wonach die Bankenaufsicht EZB die Banken stärker kontrollieren will, die Kredite an Reeder und Handelsgesellschaften vergeben haben, um sicherzustellen, das genügend Rücklagen für Verluste gebildet sind. Und, wie die oberste EZB-Bankenaufseherin Daniel Nouyes ankündigte, werden künftig die Kontrolleure der EZB an Vorstands- und Aufsichtsratssitzungen der Banken teilnehmen. Offenbar ist die neue Bankenaufsicht nicht zufrieden mit den Kontrollgremien. Denn an Banken-Aufsichtsratssitzungen nimmt eigentlich auch schon die deutsche Bankenaufsicht – die BaFin beziehungsweise die Bundesbank – teil. Unter ihren Augen aber gingen die deutschen Banken, allen voran die Landesbanken, horrende Risiken ein, die einige von ihnen an den Rand der Insolvenz brachten, die WestLB, die HSH Nordbank, die Hypo Real Estate.

Die EZB scheint ihre Rolle als neue, zentrale Bankenaufsicht über die Euro-Zone ernst zu nehmen.

* Nachtrag 1. Juli:

Laut Pressemitteilung hat die HSH Nordbank das 5-Mrd.-notleidende Schiffskreditpaket für 2,4 Milliarden Euro an die landeseigene Abwicklungseinheit verkauft – und nicht, wie ich geschrieben habe, für 2,6 Mrd. Stattdessen rechnet sie die Differenz zu den 5 Milliarden – also die 2,6 – gegen die Garantie.

Wie ich auf den Gedanken mit den höheren Kaufpreis kam? Im Geschäftsbericht 2015 unter Risikovorsorge schreibt die HSH Nordbank, sie habe den Wert des “Übertragungsportfolios an die Abwicklungseinheit” um 2,4 Milliarden Euro wertberichtigt. In der Logik der Bank im Umgang mit der Garantie als Verlustauffängerin heißt das für mich: Die Garantie gleicht die Wertberichtigung von 2,4 Milliarden aus. Denn nach dieser Wertberichtigung des 5-Mrd.-Portfolios bleiben nach Adam Riese 2,6 Mrd. als “Wert” in den Büchern stehen – und diesen “Wert” bezahlen die Länder als Kaufpreis.

* Nachtrag 3. August:

Das Schiffskreditportfolio stand offenbar nicht mit 5 Milliarden Euro in den Büchern der HSH, sondern “nur” mit 4,8 Milliarden. So jedenfalls sagte es Wolfgang Kubicki von der FDP im Kieler Landtag am 20. Juli 2016 (Plenarprotokoll 18/123, S. 10325). Das erklärt dann den Kaufpreis von 2,4 Milliarden Euro und den gegen die Garantie gerechneten Betrag von ebenfalls 2,4 Milliarden Euro (=Wertberichtigung aus dem Jahr 2015).

—

Die Kollegen vom NDR in Kiel überschlagen in ihrer jüngsten Sendung die möglichen Milliardenkosten, die durch die HSH Nordbank auf die norddeutschen Steuerzahler zukommen könnten in den nächsten Jahren: Der teuerste Tag der Landesgeschichte?

Sehr sehenswert.

Hamburger Abendblatt: Der Tag, an dem Hamburg eine Schiffsflotte bekam

Pingback:EZB-Prüfung: Braucht HSH noch 2016 weitere...